WISSENSWERTES | 30.07.2018

Tax Compliance – Haftungsvermeidung für Geschäftsführer und Vorstände

Die gesetzlichen Vertreter (Geschäftsführer, Vorstände) von Unternehmen, aber auch von Vereinen, müssen eine Vielzahl von gesetzlichen und behördlichen Verpflichtungen erfüllen. Zu diesen Verpflichtungen gehört auch die vollständige, richtige und fristgerechte Abgabe von Steuererklärungen. Für diesbezügliche Pflichtverletzungen können Geschäftsführer und Vorstände gemäß § 69 AO auch persönlich zur Verantwortung gezogen werden.

Berichtigung eines Fehlers – Steuerordnungswidrigkeit – Steuerstraftat

Die Komplexität des Steuerrechts kann im Einzelfall dazu führen, dass gesetzliche Vertreter trotz größter Sorgfalt fehlerhafte Steuererklärungen abgeben. Erkennt der Geschäftsführer (bzw. Vorstand) nach Abgabe einer Steuererklärung, dass diese unrichtig war, trifft ihn nach § 153 AO eine Berichtigungspflicht.

Nach Abgabe einer berichtigten Steuererklärung wird seitens des Finanzamts regelmäßig geprüft, ob es sich um die Berichtigung eines bloßen Fehlers, eine Steuerordnungswidrigkeit oder Steuerstraftat handelt. Hier spielen dann die Aspekte Leichtfertigkeit, Fahrlässigkeit und Vorsatz eine wesentliche Rolle. Liegen eine Steuerordnungswidrigkeit oder -straftat vor, hat dies Konsequenzen für den Geschäftsführer – es drohen Geldbußen und bei schwerwiegenden Verstößen Haftstrafen.

Internes Kontrollsystem als Indiz für gesetzeskonformes Verhalten

Das Bundesministerium der Finanzen hat mit einem Schreiben aus dem Jahr 2016 (BMF-Schreiben vom 23. Mai 2016, BStBl. I S. 490) darauf hingewiesen, dass die Existenz eines internen Kontrollsystems als Indiz gelten kann, das gegen Vorsatz und Leichtfertigkeit spricht. Es läge somit die Berichtigung eines bloßen Fehlers vor.

Tax Compliance-System als internes Kontrollsystem

Mit der Einrichtung eines Tax Compliance-Systems (TCS) erfüllen Geschäftsführer die von der Finanzverwaltung im o.g. Schreiben benannte Vorgabe bezüglich der Existenz eines internen Kontrollsystems.

Durch ein TCS soll sichergestellt werden, dass das Unternehmen die einschlägigen gesetzlichen und behördlichen Bestimmungen sowie die unternehmensinternen Regelungen auf dem Gebiet des Steuerrechts einhält. Wesentliches Ziel des TCS ist die vollständige und fristgerechte Erfüllung aller steuerlichen Verpflichtungen des Unternehmens.

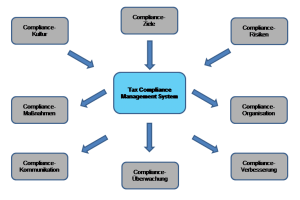

Ein Tax Compliance-System besteht aus folgenden Elementen (Quelle: IDW PS 980; Institut der Wirtschaftsprüfer in Deutschland e.V.):

Die konkrete Ausgestaltung eines TCS hängt von vielen Einflussfaktoren ab. Hierzu zählen insbesondere die Größe des Unternehmens, der Grad der internationalen Ausrichtung der Geschäftstätigkeit sowie die Aufbau- und Ablauforganisation des Unternehmens.

Vorgehen bei der Einrichtung eines Tax Compliance-Systems

Ganz wesentlich für die Wirksamkeit eines TCS ist, dass die betroffenen Mitarbeiterinnen und Mitarbeiter für die Thematik sensibilisiert werden und dass im Unternehmen eine Compliance-Kultur geschaffen wird.

Zu Beginn der Errichtung eines TCS müssen die relevanten Steuerrisiken erhoben werden. Nachdem diese analysiert wurden, geht es im nächsten Schritt um die Festlegung von Maßnahmen, wie mit den Risiken umgegangen wird. Neben der Schaffung von organisatorischen Anweisungen und Richtlinien sind hier auch die Einbindung von externem Sachverstand oder die Absicherung von Risiken über Versicherungen denkbar.

Im Zuge der Einführung eines TCS sind die Zuständigkeiten und Verantwortlichkeiten in Hinblick auf steuerrelevante Sachverhalte zu prüfen und gegebenenfalls neu zu regeln.

Die Wirksamkeit des TCS ist in regelmäßigen Abständen zu überwachen; soweit Schwachstellen erkannt werden, sind diese abzustellen.

Handlungsempfehlungen

Vor dem Hintergrund der erheblichen rechtlichen und persönlichen Konsequenzen, die sich aus dem Vorliegen einer Steuerordnungswidrigkeit oder -straftat ergeben, sollte jeder Geschäftsführer (bzw. Vorstand) ein Tax Compliance-System in seinem Unternehmen einrichten. Dessen Ausgestaltung hängt von der Größe des Unternehmens und der steuerlichen Komplexität seiner Geschäftstätigkeit ab. Mittlere und größere Unternehmen und Unternehmen mit Auslandsbezug müssen bei der Einrichtung eines Tax Compliance-Systems eine Vielzahl von internen Kontroll- und Überwachungsmechanismen implementieren. Aber auch für kleine Unternehmen besteht Handlungsbedarf. Die Beauftragung eines externen Steuerberaters entbindet den Geschäftsführer nicht von seinen steuerlichen Pflichten.